与此同时,全球新船订单在2025年上半年同比暴跌54%,这一数据背后反映的是船东对市场前景的悲观预期。

而在运力供给持续扩张的背景下,上海出口集装箱运价指数已从疫情期间的5109点跌至2025年10月的1403点。运力过剩与需求疲软正共同挤压着航运市场的未来空间。

在全球航运市场表面平静之下,一场运力扩张的“军备竞赛”仍在持续。

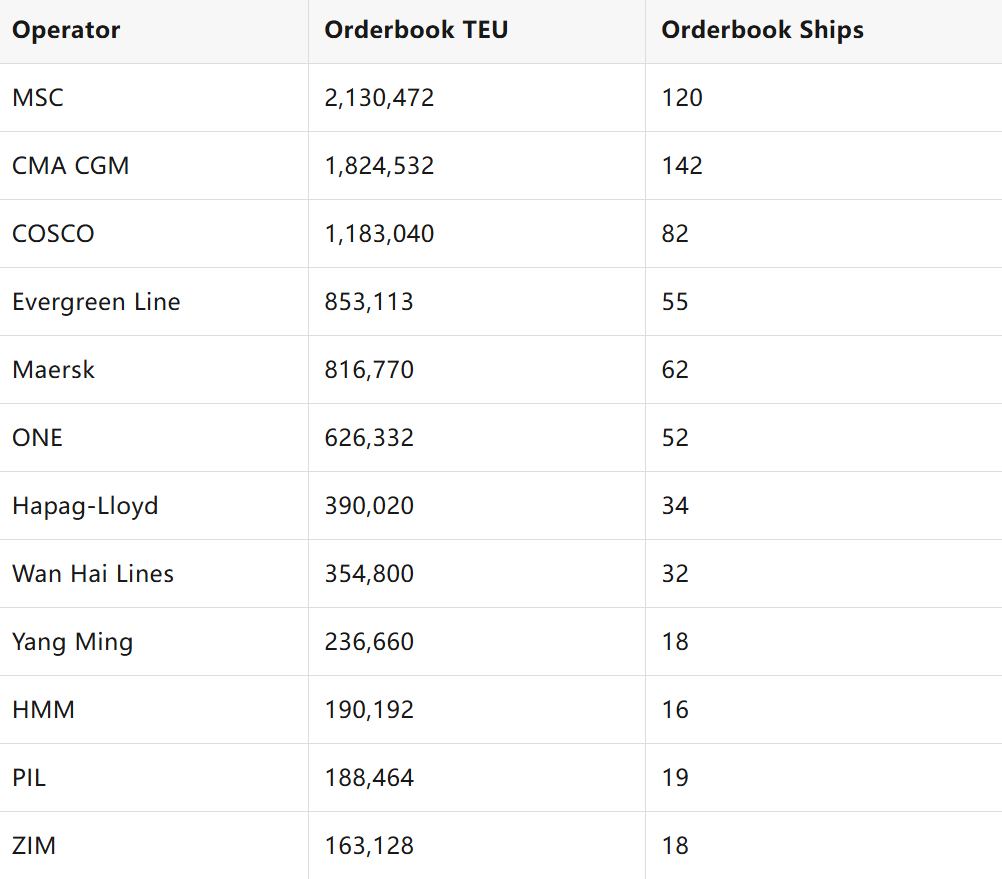

全球领先的航运公司MSC(地中海航运)自2020年初以来,其运营船队疯狂净增加约320万TEU——这几乎相当于一个中远海运集运的整体规模。

这一数字不仅体现了头部企业的扩张野心,也预示着未来运力供给的持续放量。

据国际航运机构Alphaliner数据显示,截至2025年11月24日,全球运营集装箱船总数已增加至7465艘,全球运营总运力为3343万TEU。

这一数字标志着集装箱航运市场正式进入3300万TEU新时代。

更值得关注的是,主要航运公司仍在持续推进新造船计划。

例如,HMM最近的新造船订单已落地本土,由HD Hyundai承建8艘13400 TEU LNG双燃料集装箱船,总合同价值高达14.6亿美元,这些新船将持续交付至2029年上半年。

与持续扩张的运力形成鲜明对比的是,全球贸易需求增长正显现疲态。

美国进口集装箱 volumes 今年秋季表现尤为明显。据SONAR数据,自9月以来,美国进口海运集装箱 volume 平均较2024年同期下降约11%。

虽然当前水平仍比2019年疫情前高出30%,但下降趋势十分明显。

Vizion公司数据显示,2025年12月美国进口预计将出现16.6%的同比大幅下降,继第三季度下降12% 后继续走低。

更令人担忧的是,集装箱利用率已从100% 下降至91%,这表明船舶舱位闲置率正在上升。

“这不是一般的需求放缓,而是结构性商品衰退,”Vizion公司CEO Kyle Henderson指出,“历史上假日季前会增长40-50%——而今年仅增长17% 时,说明零售商正在预期多年来最弱的消费旺季。”

运力过剩与需求不足的双重压力下,全球集装箱运价持续走低。

2025年10月,上海集装箱运价指数已跌至1403点,与疫情期间的5109点高位形成鲜明对比。

不同航线运价表现虽有差异,但整体呈现下行趋势:

欧洲航线:运价已从2024年7月的5051美元/TEU高点回落至2025年11月的1367美元/TEU;

北美航线:跌幅更为明显,美西线运价从2024年6月的4120美元/FEU跌至2025年11月的1645美元/FEU。

航运公司低价抢货加剧了市场恶性竞争。

部分航商美西线报价甚至一度下探至3000美元/FEU以下。

马士基2025年11月27日上海-鹿特丹报价仅为1240美元/TEU和2080美元/FEU,显示主流船公司也已加入价格战。

面对不可避免的运力过剩,市场各方正在寻找出路。

全球贸易增长已呈现放缓趋势,世界贸易组织已将2025年的增长预测下调至2.2%,远低于2010年后的平均水平。

未来市场供需平衡的关键,在于运力调整与需求刺激的双重作用。一些船公司已开始通过空白航次(取消航次)来平衡市场供应。

据航运咨询机构数据显示,在9月初至10月初的五周内,全球取消了68个航次,取消率达10%。

其中跨太平洋东行航线取消的航次最多,占比51%;亚洲至北欧和地中海航线占28%。

首页

首页

业务范围

业务范围

新闻资讯

新闻资讯

联系我们

联系我们